por Michael Hudson. En Michel Hudson, On finance, real estate and the powers of neoliberalism. Publicado originalmente el 14 de abril de 2025. Traducción de Comunidad Saker Latinoamérica

Este artículo se basa en America’s Protectionist Takeoff, 1815-1914: The Neglected American School of Political Economy (ISLET, 2010) (El despegue proteccionista de Estados Unidos, 1815-1914: La olvidada escuela estadounidense de economía política), mi análisis de las dinámicas políticas y la teoría económica que guiaron el ascenso de Estados Unidos al poder industrial.

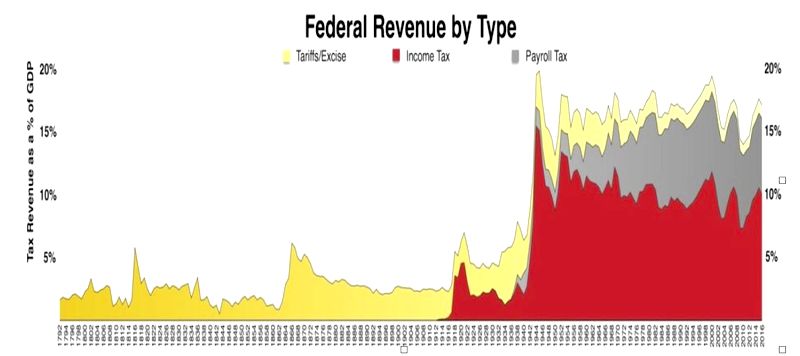

La política arancelaria de Donald Trump ha generado agitación en los mercados, tanto entre sus aliados como entre sus enemigos. Esta anarquía refleja que su principal objetivo no era realmente la política arancelaria, sino simplemente reducir los impuestos sobre la renta de los ricos, sustituyéndolos por aranceles como principal fuente de ingresos públicos. Obtener concesiones económicas de otros países es parte de su justificación para este cambio fiscal, argumentando que ofrece un beneficio nacionalista para Estados Unidos.

Su argumento de tapadera, y quizás incluso su creencia, es que los aranceles por sí solos pueden revitalizar la industria estadounidense. Pero no tiene planes para abordar los problemas que causaron la desindustrialización de Estados Unidos en primer lugar. No se reconoce lo que hizo tan exitoso el programa industrial original de EE.UU. y el de la mayoría de las demás naciones. Ese programa se basó en infraestructura pública, el aumento de la inversión industrial privada, salarios protegidos por aranceles y una fuerte regulación gubernamental. La política de recortes y quema de Trump es lo contrario: reducir el tamaño del gobierno, debilitar la regulación pública y vender infraestructura pública para ayudar a financiar sus recortes de impuestos sobre la renta a su Clase de Donantes.

Esto es simplemente el programa neoliberal bajo otra apariencia. Trump lo presenta erróneamente como un apoyo a la industria, no como su antítesis. Su medida no es en absoluto un plan industrial, sino una maniobra de poder para obtener concesiones económicas de otros países mientras recorta drásticamente los impuestos sobre la renta de los ricos. El resultado inmediato será despidos generalizados, cierres de empresas e inflación de precios al consumidor.

Introducción

El notable despegue industrial de Estados Unidos desde el final de la Guerra Civil hasta el estallido de la Primera Guerra Mundial siempre ha desconcertado a los economistas pro-mercado. El éxito de Estados Unidos se debió precisamente a políticas opuestas a las que defiende la ortodoxia económica actual. El contraste no se limita a los aranceles proteccionistas y el libre comercio. Estados Unidos creó una economía mixta, pública y privada, en la que la inversión en infraestructura pública se desarrolló como un “cuarto factor de producción”, no para ser gestionada como un negocio lucrativo, sino para proporcionar servicios básicos a precios mínimos de modo de subsidiar el costo de vida y de hacer negocios en el sector privado.

La lógica subyacente a estas políticas se formuló ya en la década de 1820 en el Sistema Estadounidense de Henry Clay: aranceles proteccionistas, mejoras internas (inversión pública en transporte y otras infraestructuras básicas) y banca nacional, destinada a financiar el desarrollo industrial. Surgió una Escuela Estadounidense de Economía Política para guiar la industrialización del país, basada en la doctrina de la Economía de Salarios Altos, con el fin de promover la productividad laboral mediante la elevación del nivel de vida y programas públicos de subsidios y respaldo.

Estas no son las políticas que los republicanos y demócratas de hoy recomiendan. Si la Reaganomics, el thatcherismo y los defensores del libre mercado de Chicago hubieran guiado la política económica estadounidense a finales del siglo XIX, Estados Unidos no habría alcanzado su dominio industrial. Por lo tanto, no sorprende que la lógica proteccionista y de inversión pública que guió la industrialización estadounidense haya sido borrada de la historia estadounidense. No juega ningún papel en la falsa narrativa de Donald Trump para promover la abolición de los impuestos progresivos sobre la renta, la reducción del tamaño del gobierno y la privatización de sus activos.

Lo que Trump admira de la política industrial estadounidense del siglo XIX es la ausencia de un impuesto progresivo sobre la renta y la financiación del gobierno principalmente mediante aranceles. Esto le ha dado la idea de reemplazar los impuestos progresivos sobre la renta que recaen sobre su propia clase de donantes —el uno por ciento que no pagaba impuestos sobre la renta antes de su promulgación en 1913— por aranceles diseñados para recaer únicamente sobre los consumidores (es decir, los trabajadores). ¡Una nueva Era Dorada, sin duda!

Leyendas: aranceles/impuestos especiales; impuesto sobre la renta; impuestos basados en el salario

Al admirar la ausencia de impuestos progresivos sobre la renta en la época de su héroe, William McKinley (presidente electo en 1896 y 1900), Trump admira el exceso económico y la desigualdad de la Edad Dorada. Dicha desigualdad fue ampliamente criticada como una distorsión de la eficiencia económica y el progreso social. Para contrarrestar la corrosiva y ostentosa búsqueda de riqueza que causó la distorsión, el Congreso aprobó la Ley Antimonopolio Sherman en 1890, seguida por Teddy Roosevelt con su lucha contra los monopolios, y se aprobó un impuesto sobre la renta notablemente progresivo que recaía casi en su totalidad sobre las rentas financieras e inmobiliarias de los rentistas y las rentas monopolísticas.

Trump promueve, de este modo, una narrativa simplista y completamente falsa sobre lo que hizo tan exitosa la política de industrialización estadounidense del siglo XIX. Para él, lo grandioso es la parte “dorada” de la Edad Dorada, no su despegue industrial y socialdemócrata liderado por el Estado. Su panacea es que los aranceles sustituyan los impuestos sobre la renta, junto con la privatización de lo que resta de las funciones gubernamentales. Eso daría a un nuevo grupo de barones ladrones vía libre para enriquecerse aún más reduciendo los impuestos y la regulación que el gobierno impone a estos, al tiempo que reduce el déficit presupuestario vendiendo el dominio público restante, desde las tierras de los parques nacionales hasta las oficinas de correos y los laboratorios de investigación.

Las políticas clave que llevaron al exitoso despegue industrial de Estados Unidos

Los aranceles por sí solos no fueron suficientes para impulsar el despegue industrial de Estados Unidos, ni el de Alemania y otras naciones que buscaban reemplazar y superar el monopolio industrial y financiero británico. La clave fue utilizar los ingresos arancelarios para subsidiar la inversión pública, junto con el poder regulatorio y, sobre todo, la política fiscal, para reestructurar la economía en muchos frentes y moldear la forma en que se organizaban el trabajo y el capital.

El objetivo principal era aumentar la productividad laboral. Esto requería una fuerza laboral cada vez más calificada, lo que requería mejores niveles de vida, educación, condiciones laborales saludables, protección del consumidor y regulación de alimentos seguros. La doctrina de la Economía de Salarios Altos reconocía que la fuerza de trabajo bien educada, saludable y bien alimentada podía venderse a sí misma a un precio inferior al de la “fuerza de trabajo pobre”.

El problema era que los empleadores siempre habían buscado aumentar sus ganancias luchando contra la demanda de salarios más altos de los trabajadores. El despegue industrial de Estados Unidos resolvió este problema al reconocer que el nivel de vida de los trabajadores es resultado no solo de los niveles salariales, sino también del costo de vida. En la medida en que la inversión pública financiada con ingresos arancelarios pudiera cubrir el costo de satisfacer las necesidades básicas, el nivel de vida y la productividad laboral podrían aumentar sin que los industriales sufrieran una disminución de sus ganancias.

Las principales necesidades básicas eran la educación gratuita, la atención médica pública y servicios sociales similares. También se invirtió en infraestructura pública en transporte (canales y ferrocarriles), comunicaciones y otros servicios básicos que eran monopolios naturales para evitar que se convirtieran en feudos privados que buscaban rentas monopolísticas a expensas de la economía en general. Simon Patten, el primer profesor de economía de Estados Unidos en su primera escuela de negocios (la Wharton School de la Universidad de Pensilvania), calificó la inversión pública en infraestructura como un “cuarto factor de producción” 1. A diferencia del capital privado, su objetivo no era obtener ganancias, y mucho menos maximizar sus precios según lo tolerara el mercado. El objetivo era proporcionar servicios públicos al costo, a una tarifa subsidiada o incluso gratuitamente.

A diferencia de la tradición europea, Estados Unidos dejó muchos servicios básicos en manos privadas, pero los reguló para evitar la extracción de rentas monopolísticas. Los líderes empresariales apoyaron esta economía mixta, pública y privada, al considerar que subsidiaba una economía de bajo costo y, por lo tanto, aumentaba su ventaja competitiva (y la de ellos) en la economía internacional.

El servicio público más importante, pero también el más difícil de implementar, era el sistema monetario y financiero necesario para proporcionar suficiente crédito para financiar el crecimiento industrial del país. Crear crédito en papel, privado o público, requería reemplazar la estrecha dependencia del oro en lingotes como moneda. Los lingotes de oro siguieron siendo durante mucho tiempo la base para pagar los derechos de aduana al Tesoro, lo que lo drenaba de la economía en general, limitando su disponibilidad para financiar la industria. Los industriales abogaron por abandonar la dependencia excesiva de los lingotes de oro mediante la creación de un sistema bancario nacional que proporcionara una superestructura creciente de crédito en papel para financiar el crecimiento industrial2. La economía política clásica consideraba la política fiscal como el principal factor que orientaba la asignación de recursos y crédito hacia la industria. Su principal objetivo político era minimizar la renta económica (el exceso de los precios de mercado sobre el valor intrínseco del coste) liberando los mercados de los ingresos rentistas en forma de renta de la tierra, renta de monopolio, intereses y comisiones financieras. Desde Adam Smith, pasando por David Ricardo y John Stuart Mill, hasta Marx y otros socialistas, la teoría clásica del valor definía dicha renta económica como ingresos no laborales, extraídos sin contribuir a la producción y, por lo tanto, una carga innecesaria sobre la estructura de costes y precios de la economía.

Los impuestos sobre las ganancias industriales y los salarios de los trabajadores incrementaban el costo de producción y, por lo tanto, debían evitarse. Mientras tanto, la renta de la tierra, la renta monopolística y las ganancias financieras debían eliminarse mediante impuestos, o la tierra, los monopolios y el crédito podían simplemente nacionalizarse y convertirse en propiedad pública para reducir los costos de acceso a bienes raíces y servicios monopolísticos, así como las cargas financieras.

Estas políticas, basadas en la distinción clásica entre el valor de costo intrínseco y el precio de mercado, son lo que hizo del capitalismo industrial algo tan revolucionario. Liberar a las economías de los ingresos rentistas mediante la tributación de la renta económica buscaba minimizar el costo de la vida y de los negocios, así como el dominio político de una élite de poder financiera y terrateniente.

Cuando Estados Unidos impuso su primer impuesto progresivo sobre la renta en 1913, solo el 2 % de los estadounidenses tenía ingresos suficientes para estar obligados a presentar una declaración de impuestos. La gran mayoría del impuesto de 1913 recaía sobre los ingresos rentistas de los intereses financieros e inmobiliarios, y sobre las rentas monopolísticas obtenidas por los trusts organizados por el sistema bancario.

Cómo la política neoliberal de Estados Unidos revierte su antigua dinámica industrial

Desde el auge del neoliberalismo en la década de 1980, el ingreso disponible de la fuerza de trabajo estadounidense se ha visto reducido por los altos costos de las necesidades básicas, a la vez que el coste de la vida la ha excluido de los mercados mundiales. Esto no equivale a una economía de altos salarios. Se trata de una depreciación de los salarios para pagar las diversas formas de renta económica que han proliferado y destruido la antiguamente competitiva estructura de costos de Estados Unidos. El ingreso promedio actual de 175.000 dólares para una familia de cuatro miembros no se destina principalmente a productos o servicios producidos por los asalariados. Se desvía principalmente del sector financiero, de seguros e inmobiliario (FIRE, Finance, Insurance and Real Estate) y de los monopolios en la cima de la pirámide económica.

La sobrecarga de la deuda del sector privado es en gran medida responsable de la actual desviación de los salarios lejos del aumento del nivel de vida de la fuerza de trabajo, y de las ganancias corporativas lejos de la nueva inversión de capital tangible, la investigación y el desarrollo para las empresas industriales. Los empleadores no han pagado a sus empleados lo suficiente para mantener su nivel de vida y soportar esta carga financiera, de seguros e inmobiliaria, lo que ha dejado a la fuerza de trabajo estadounidense cada vez más rezagada.

Inflado por el crédito bancario y el aumento de la relación deuda/ingresos, el coste de la vivienda para compradores de vivienda en Estados Unidos ha aumentado hasta el 43% de sus ingresos, muy por encima del 25% anterior, el estándar. La Autoridad Federal de Vivienda asegura las hipotecas para garantizar que los bancos que siguen esta directriz no pierdan dinero, incluso cuando los atrasos e impagos están alcanzando máximos históricos. Las tasas de propiedad de vivienda cayeron de más del 69% en 2005 a menos del 63% durante la ola de ejecuciones hipotecarias de Obama, tras la crisis de las hipotecas basura de 2008. Los alquileres y los precios de la vivienda se han disparado de forma constante (especialmente durante el período en que la Reserva Federal mantuvo bajos los tipos de interés deliberadamente para inflar los precios de los activos y así apoyar al sector financiero, y a medida que el capital privado ha adquirido viviendas que los asalariados no pueden permitirse), convirtiendo la vivienda, con diferencia, en la mayor carga sobre los ingresos salariales.

Los atrasos en el pago de deudas también se disparan por la deuda de educación estudiantil contraída para acceder a un trabajo mejor remunerado y, en muchos casos, por la deuda del automóvil necesario para ir al trabajo. Esto se ve limitado por la acumulación de deudas de tarjetas de crédito para llegar a fin de mes. El desastre de los seguros médicos privatizados ahora absorbe el 18% del PIB estadounidense, pero la deuda médica se ha convertido en una de las principales causas de quiebra personal. Todo esto es justo lo contrario de lo que pretendía la política original de la Economía de Salarios Altos para la industria estadounidense.

Esta financiarización neoliberal —la proliferación de cargos rentistas, la inflación de los costos de vivienda y salud, y la necesidad de vivir a crédito, más allá de los ingresos propios— tiene dos efectos. El más obvio es que la mayoría de las familias estadounidenses no han podido aumentar sus ahorros desde 2008 y viven al día. El segundo efecto ha sido que, al estar los empleadores obligados a pagar a su fuerza laboral lo suficiente para cubrir estos costos rentistas, el salario digno para la mano de obra estadounidense ha aumentado tan por encima del de cualquier otra economía nacional que la industria estadounidense no tiene forma de competir con la de países extranjeros.

La privatización y la desregulación de la economía estadounidense han obligado a empleadores y trabajadores a asumir los costos rentistas, incluyendo el aumento de los precios de la vivienda y el endeudamiento, que son parte integral de las políticas neoliberales actuales. La consiguiente pérdida de competitividad industrial es el principal obstáculo para su reindustrialización. Después de todo, fueron estos impuestos rentistas los que desindustrializaron la economía en primer lugar, haciéndola menos competitiva en los mercados mundiales e impulsando la deslocalización de la industria al encarecer las necesidades básicas y la actividad empresarial. El pago de estos impuestos también reduce el mercado interno, al reducir la capacidad de la mano de obra para comprar lo que produce. La política arancelaria de Trump no aborda estos problemas, sino que los agravará al acelerar la inflación.

Es improbable que esta situación cambie pronto, ya que los beneficiarios de las políticas neoliberales actuales —los receptores de estos impuestos rentistas que agobian la economía estadounidense— se han convertido en la clase política de donantes multimillonarios. Para aumentar sus ingresos rentistas y sus ganancias de capital y hacerlos irreversibles, esta oligarquía resurgente presiona para privatizar y liquidar aún más el sector público en lugar de proporcionar servicios subsidiados para satisfacer las necesidades básicas de la economía a un coste mínimo. Los mayores servicios públicos que se han privatizado son monopolios naturales, razón por la cual se mantuvieron en el dominio público en primer lugar (es decir, para evitar la extracción de rentas monopolísticas).

Se pretende que la propiedad privada, en busca de beneficios, incentive la eficiencia. La realidad es que los precios de los antiguos servicios públicos se han incrementado hasta el nivel que el mercado tolera para el transporte, las comunicaciones y otros sectores privatizados. Se espera con interés el destino del Servicio Postal de Estados Unidos, que el Congreso intenta privatizar.

Ni aumentar la producción ni reducir su costo es el objetivo de la actual liquidación de activos gubernamentales. La perspectiva de poseer un monopolio privatizado en posición de extraer rentas monopolísticas ha llevado a los administradores financieros a pedir prestado el dinero para comprar estas empresas, añadiendo los pagos de la deuda a su estructura de costos. Los administradores luego comienzan a vender los bienes raíces de las empresas para obtener efectivo rápido que pagan como dividendos extraordinarios, arrendando de vuelta la propiedad que necesitan para operar. El resultado es un monopolio de alto costo que está fuertemente endeudado y con ganancias en picada. Ese es el modelo neoliberal desde la paradigmática privatización de Thames Water en Inglaterra hasta las antiguas empresas industriales financiarizadas privadas como General Electric y Boeing.

En contraste con el despegue del capitalismo industrial del siglo XIX, el objetivo de los privatizadores en la actual era posindustrial del capitalismo financiero rentista es obtener ganancias de “capital” en las acciones de empresas hasta entonces públicas que han sido privatizadas, financiarizadas y desreguladas. Un objetivo financiero similar se ha perseguido en el ámbito privado, donde el plan de negocios del sector financiero ha sido sustituir el afán de lucro corporativo por la obtención de plusvalías en acciones, bonos y bienes raíces.

La gran mayoría de las acciones y bonos pertenecen al 10% más rico, no al 90% más pobre. Si bien su riqueza financiera se ha disparado, la renta personal disponible de la mayoría (tras pagar las cargas rentistas) se ha reducido. Bajo el actual capitalismo financiero rentista, la economía se mueve en dos direcciones a la vez: a la baja para el sector productor de bienes industriales, y al alza para los derechos financieros y otros derechos rentistas sobre el trabajo y el capital de este sector.

La economía mixta público-privada que anteriormente impulsaba la industria estadounidense minimizando el coste de la vida y de los negocios ha sido revertida por el electorado más influyente de Trump (y también, sin duda, el de los demócratas): el uno por ciento más rico, que sigue marchando bajo la bandera libertaria del thatcherismo, la reaganomía y las ideologías antigubernamentales (es decir, antisindicales) de Chicago. Acusan a los impuestos progresivos del gobierno sobre la renta y el patrimonio, la inversión en infraestructura pública y su función reguladora para prevenir la polarización y el comportamiento económico depredador, de ser intrusiones en el libre mercado.

La pregunta, por supuesto, es “¿libre para quién?”. Se refieren a un mercado libre para que los ricos extraigan renta económica. Ignoran tanto la necesidad de gravar o minimizar la renta económica para lograr competitividad industrial, como el hecho de que recortar drásticamente los impuestos sobre la renta a los ricos —y luego insistir en equilibrar el presupuesto público como el de un hogar familiar para evitar endeudarse aún más— priva a la economía de la inyección pública de poder adquisitivo. Sin gasto público neto, la economía se ve obligada a recurrir a la financiación de los bancos, cuyos préstamos con intereses crecen exponencialmente y desplazan el gasto en bienes y servicios reales. Esto intensifica la presión salarial descrita anteriormente y la dinámica de desindustrialización.

Un efecto fatal de todos estos cambios ha sido que, en lugar de que el capitalismo industrializara el sistema bancario y financiero, como se esperaba en el siglo XIX, la industria se ha financiarizado. El sector financiero no ha destinado su crédito a financiar nuevos medios de producción, sino a adquirir activos ya existentes, principalmente bienes inmuebles y empresas existentes. Esto sobrecarga los activos con deuda, inflando las plusvalías, ya que el sector financiero presta dinero para impulsar su precio.

Este proceso de aumento de la riqueza financiarizada incrementa los gastos generales no solo en forma de deuda, sino también en forma de mayores precios de compra (inflados por el crédito bancario) para bienes raíces, empresas industriales y de otro tipo. Y, en consonancia con su plan de negocio de generar plusvalías, el sector financiero ha buscado desgravar dichas plusvalías. También ha liderado la promoción de recortes en los impuestos inmobiliarios para que una mayor parte del creciente valor del terreno de viviendas y edificios de oficinas (su renta de ubicación) se prenda a los bancos, en lugar de servir como base imponible principal para los sistemas fiscales locales y nacionales, como instaron los economistas clásicos a lo largo del siglo XIX.

El resultado ha sido una transición de la tributación progresiva a la regresiva. Las rentas rentistas y las plusvalías financiadas con deuda han quedado desgravadas, y la carga fiscal se ha trasladado al trabajo y la industria. Es esta transición fiscal la que ha animado a los gestores financieros corporativos a sustituir el afán de lucro corporativo por la obtención de plusvalías, como se ha descrito anteriormente.

Lo que prometía ser una armonía de intereses para todas las clases (que se lograría incrementando su riqueza mediante el endeudamiento y viendo aumentar los precios de las viviendas y otros bienes inmuebles, acciones y bonos) se ha convertido en una guerra de clases.

Ahora es mucho más que la guerra de clases del capital industrial contra el trabajo, tan común en el siglo XIX. La forma posmoderna de esta guerra de clases es la del capital financiero contra el trabajo y la industria. Los empleadores aún explotan al trabajo buscando ganancias al pagarles menos de lo que venden sus productos. Pero el trabajo se ha visto cada vez más explotado por la deuda: hipotecaria (con un crédito más fácil que alimenta la inflación de los costos de la vivienda impulsada por la deuda), deuda estudiantil, deuda automotriz y deuda de tarjetas de crédito, solo para cubrir sus gastos de vida.

El pago de estas deudas incrementa el costo de la fuerza de trabajo para los empleadores industriales, lo que limita su capacidad de obtener ganancias. Y (como se indicó anteriormente) es esta explotación de la industria (y, de hecho, de toda la economía) por parte del capital financiero y otros rentistas la que ha impulsado la deslocalización de la industria y la desindustrialización de Estados Unidos y otras economías occidentales que han seguido la misma trayectoria política3. En marcado contraste con la desindustrialización occidental se encuentra el exitoso despegue industrial de China. Hoy en día, el nivel de vida en China es, para gran parte de la población, prácticamente tan alto como el de Estados Unidos. Esto se debe a la política del gobierno chino de brindar apoyo público a los empleadores industriales mediante la subvención de necesidades básicas (como educación y atención médica), el ferrocarril público de alta velocidad, el metro local y otros medios de transporte, mejores comunicaciones de alta tecnología y otros bienes de consumo, junto con sus sistemas de pago.

Más importante aún, China ha mantenido la banca y la creación de crédito en el dominio público como un servicio público. Esta es la política clave que le ha permitido evitar la financiarización que ha desindustrializado a Estados Unidos y a otras economías occidentales.

La gran ironía es que la política industrial de China es notablemente similar a la del despegue industrial estadounidense del siglo XIX. El gobierno chino, como se acaba de mencionar, ha financiado infraestructura básica y la ha mantenido en el dominio público, prestando sus servicios a precios bajos para mantener la estructura de costos de la economía lo más baja posible. Y el aumento de los salarios y el nivel de vida en China ha encontrado su contraparte en el aumento de la productividad laboral.

Hay multimillonarios en China, pero no son vistos como héroes famosos ni modelos de cómo debería desarrollarse la economía en general. La acumulación de grandes fortunas ostentosas, como las que han caracterizado a Occidente y creado su Clase Donante política, se ha visto contrarrestada por sanciones políticas y morales contra el uso de la riqueza personal para obtener el control de la política económica pública.

Este activismo gubernamental, que la retórica estadounidense denuncia como “autocracia” china, ha logrado lo que las democracias occidentales no han hecho: evitar el surgimiento de una oligarquía rentista financiarizada que utiliza su riqueza para comprar el control del gobierno y se apodera de la economía privatizando funciones gubernamentales y promoviendo sus propios beneficios endeudando al resto de la economía consigo misma, mientras desmantela la política regulatoria pública.

¿Qué fue la Edad Dorada que Trump espera resucitar?

Trump y los republicanos han priorizado un objetivo político por encima de todos: recortar impuestos, sobre todo la tributación progresiva que recae principalmente sobre las rentas más altas y el patrimonio personal. Parece que en algún momento Trump debió preguntarle a algún economista si existía alguna alternativa para que los gobiernos se financiaran. Alguien debió informarle que, desde la independencia de Estados Unidos hasta las vísperas de la Primera Guerra Mundial, la principal fuente de ingresos públicos eran, con diferencia, los aranceles aduaneros.

Es fácil ver la idea que se le subió a Trump. Los aranceles no recaen sobre su clase rentista de multimillonarios inmobiliarios, financieros y monopolistas, sino principalmente sobre la fuerza de trabajo (y también sobre la industria, para la importación de materias primas y componentes necesarios).

Al introducir sus enormes y sin precedentes tasas arancelarias el 3 de abril, Trump prometió que los aranceles por sí solos reindustrializarían Estados Unidos, creando una barrera protectora y permitiendo al Congreso recortar los impuestos a los estadounidenses más ricos, quienes, según cree, se verán así incentivados a “reconstruir” la industria estadounidense. Es como si otorgar más riqueza a los administradores financieros que desindustrializaron la economía estadounidense permitiera de alguna manera repetir el despegue industrial que alcanzó su punto máximo en la década de 1890 bajo el gobierno de William McKinley.

Lo que la narrativa de Trump omite es que los aranceles fueron simplemente la condición previa para que el gobierno impulsara la industria en una economía mixta pública y privada, donde el gobierno moldeaba los mercados para minimizar el costo de la vida y de hacer negocios. Ese fomento público fue lo que le dio a los Estados Unidos del siglo XIX su ventaja competitiva internacional. Pero dado su objetivo económico rector de liberarse de impuestos a sí mismo y a su electorado político más influyente, lo que atrae a Trump es simplemente el hecho de que el gobierno (de fines del siglo XIX. Nota del traductor) no tenía todavía un impuesto sobre la renta.

Lo que también le atrae es la superabundancia de una clase de magnates ladrones, en cuyas filas puede imaginarse fácilmente como en una novela histórica. Pero esa conciencia de clase autocomplaciente tiene un punto ciego respecto a cómo sus propios afanes por obtener ingresos y riqueza depredadores destruyen la economía que la rodea, mientras fantasea con que los magnates ladrones amasan sus fortunas siendo los grandes organizadores e impulsores de la industria. Ignora que la Edad Dorada no surgió como parte de la estrategia industrial estadounidense para el éxito, sino porque aún no regulaba los monopolios ni gravaba las rentas de los rentistas. Las grandes fortunas fueron posibles gracias a la temprana incapacidad para regular los monopolios y gravar la renta económica. La Historia de las Grandes Fortunas Estadounidenses, de Gustavus Myers, narra cómo los monopolios ferroviarios e inmobiliarios se forjaron a gastos de la economía en general.

La legislación antimonopolio estadounidense se promulgó para abordar este problema, y el impuesto sobre la renta original de 1913 se aplicaba únicamente al 2% más rico de la población. Recaía (como se mencionó anteriormente) principalmente sobre la riqueza financiera e inmobiliaria y los monopolios (intereses financieros, rentas de la tierra y rentas monopolísticas), no sobre la fuerza de trabajo ni la mayoría de las empresas. En cambio, el plan de Trump consiste en sustituir la tributación de las clases rentistas más ricas por aranceles pagados principalmente por los consumidores estadounidenses. Para compartir su creencia de que la prosperidad nacional se puede lograr mediante el favoritismo fiscal para su clase de donantes, al exonerar de impuestos sus ingresos rentistas, es necesario ignorar que dicha política fiscal impedirá la reindustrialización de Estados Unidos que él afirma desear.

La economía estadounidense no puede reindustrializarse sin liberarla del ingreso rentista

Los efectos más inmediatos de la política arancelaria de Trump serán el desempleo como resultado de la disrupción comercial (además del desempleo derivado de los recortes de empleo público derivados de la ley DOGE. Department of Government Efficiency) y un aumento de los precios al consumidor para una fuerza laboral ya presionada por los cargos financieros, de seguros e inmobiliarios que debe asumir como primeras exigencias a sus ingresos salariales. Los atrasos en préstamos hipotecarios, préstamos para automóviles y préstamos de tarjetas de crédito ya se encuentran en niveles históricamente altos, y más de la mitad de los estadounidenses no tienen ahorros netos, lo que indica a las encuestas que no pueden afrontar la necesidad urgente de recaudar 400 dólares (un mínimo para hacer frente a los vencimientos. Nota del traductor).

Es imposible que la renta personal disponible aumente en estas circunstancias. Y es imposible que la producción estadounidense evite verse interrumpida por la disrupción comercial y los despidos que causarán las enormes barreras arancelarias con las que Trump ha amenazado, al menos hasta que concluya su negociación país por país para obtener concesiones económicas de otros países a cambio de restablecer un acceso más normal al mercado estadounidense.

Mientras que Trump ha anunciado una pausa de 90 días durante la cual los aranceles se reducirán al 10% para los países que hayan indicado su voluntad de negociar, ha elevado los aranceles a las importaciones chinas al 145%.4

China y otros países y empresas extranjeras ya han dejado de exportar materias primas y componentes que necesita la industria estadounidense. Para muchas empresas, será demasiado arriesgado reanudar el comercio hasta que se resuelva la incertidumbre en torno a estas negociaciones políticas. Se espera que algunos países aprovechen este periodo intermedio para buscar alternativas al mercado estadounidense (incluida la producción para sus propias poblaciones).

En cuanto a la esperanza de Trump de persuadir a las empresas extranjeras para que reubiquen sus fábricas en Estados Unidos, estas empresas se enfrentan al riesgo de que les ponga una espada de Damocles sobre la cabeza como inversores extranjeros. Con el tiempo, podría simplemente insistir en que vendan su filial estadounidense a inversores estadounidenses, como ha exigido que China haga con TikTok.

Y el problema más fundamental, por supuesto, es que el aumento de la deuda, los seguros médicos y los costes de la vivienda de la economía estadounidense ya han excluido de los mercados mundiales la fuerza de trabajo estadounidense y los productos que fabrica. La política arancelaria de Trump no resolverá esto. De hecho, sus aranceles, al aumentar los precios al consumidor, agravarán este problema al incrementar aún más el coste de la vida y, por ende, el precio de la fuerza de trabajo estadounidense.

En lugar de apoyar la recuperación de la industria estadounidense, el efecto de los aranceles y otras políticas fiscales de Trump será proteger y subsidiar la obsolescencia y la desindustrialización financiarizada. Sin una reestructuración de la economía rentista y financiarizada para retornar al plan de negocios original del capitalismo industrial, con mercados liberados de los ingresos rentistas, como propugnaban los economistas clásicos y sus distinciones entre valor y precio, y, por ende, entre renta y beneficio industrial, su programa no logrará reindustrializar Estados Unidos. De hecho, amenaza con llevar la economía estadounidense a una depresión, concretamente, para el 90% de la población.

Así pues, nos encontramos ante dos filosofías económicas opuestas. Por un lado, está el programa industrial original que siguieron Estados Unidos y la mayoría de las demás naciones exitosas. Se trata del programa clásico, basado en la inversión pública en infraestructura y una fuerte regulación gubernamental, con aumentos salariales protegidos por aranceles, que proporcionaba al público oportunidades de ingresos y beneficios para crear fábricas y emplear fuerza de trabajo.

Trump no tiene planes de recrear una economía así. En cambio, defiende la filosofía económica opuesta: reducir el tamaño del gobierno, debilitar la regulación pública, privatizar la infraestructura pública y abolir los impuestos progresivos sobre la renta. Este es el programa neoliberal que ha incrementado la estructura de costos para la industria y polarizado la riqueza y los ingresos entre acreedores y deudores. Donald Trump tergiversa este programa, presentándolo como un apoyo a la industria, no su antítesis.

Imponer aranceles mientras se continúa el programa neoliberal simplemente protegerá la senilidad en forma de producción industrial agobiada por los altos costos laborales como resultado del aumento de los precios internos de la vivienda, el seguro médico, la educación y los servicios adquiridos a empresas públicas privatizadas que solían cubrir necesidades básicas de comunicación, transporte y otras necesidades básicas a precios subsidiados en lugar de rentas monopolísticas financiarizadas. Será una época dorada empañada.

Si bien Trump puede ser genuino en su deseo de reindustrializar Estados Unidos, su objetivo más firme es reducir los impuestos a su clase de donantes, imaginando que los ingresos arancelarios pueden financiarlo. Pero gran parte del comercio ya se ha detenido. Para cuando se reanude el comercio con mayor normalidad y se generen ingresos arancelarios a partir de él, se habrán producido despidos generalizados, lo que llevará a la fuerza de trabajo afectada a una mayor mora en el pago de deudas, sin que la economía estadounidense esté en mejor posición para reindustrializarse.

La dimensión geopolítica

Las negociaciones país por país de Trump para obtener concesiones económicas de otros países a cambio de restaurar su acceso al mercado estadounidense sin duda llevarán a algunos países a sucumbir a esta táctica coercitiva. De hecho, Trump ha anunciado que más de 75 países se han puesto en contacto con el gobierno estadounidense para negociar. Sin embargo, algunos países asiáticos y latinoamericanos ya buscan una alternativa a la utilización de la dependencia comercial como arma por parte de Estados Unidos para obtener concesiones. Los países están discutiendo opciones para unirse y crear un mercado comercial mutuo con reglas menos anárquicas.

El resultado de esto sería que la política de Trump se convertiría en un paso más en la marcha de la Guerra Fría de Estados Unidos para aislarse de las relaciones comerciales y de inversión con el resto del mundo, incluyendo potencialmente a algunos de sus satélites europeos. Estados Unidos corre el riesgo de verse obligado a retroceder a lo que durante mucho tiempo se ha considerado su mayor ventaja económica: su capacidad de ser autosuficiente en alimentos, materias primas y fuerza de trabajo. Pero ya se ha desindustrializado y tiene poco que ofrecer a otros países excepto la promesa de no hacerles daño, no interrumpir su comercio y no imponerles sanciones si aceptan que Estados Unidos sea el principal beneficiario de su crecimiento económico.

La arrogancia de los líderes nacionales que intentan extender su imperio es antigua, al igual que su némesis, que generalmente resulta ser ellos mismos. En su segunda toma de posesión, Trump prometió una nueva Edad de Oro. Heródoto (Historia, Libro 1.53) cuenta la historia de Creso, rey de Lidia c. 585-546 a. C. en lo que ahora es Turquía occidental y la costa jónica del Mediterráneo. Creso conquistó Éfeso, Mileto y los reinos vecinos de habla griega, obteniendo tributos y botines que lo convirtieron en uno de los gobernantes más ricos de su tiempo, famoso en particular por su acuñación de monedas de oro. Pero estas victorias y riquezas llevaron a la arrogancia y la codicia. Creso volvió la vista hacia el este, ambicioso de conquistar Persia, gobernada por Ciro el Grande.

Tras haber dotado el cosmopolita Templo de Delfos de la región con abundante oro y plata, Creso preguntó a su Oráculo si tendría éxito en la conquista que había planeado. La sacerdotisa Pitia respondió: «Si vas a la guerra contra Persia, destruirás un gran imperio».

Creso, optimista, se dispuso a atacar Persia hacia el año 547 a. C. Marchando hacia el este, atacó Frigia, estado vasallo de Persia. Ciro organizó una Operación Militar Especial para hacer retroceder a Creso, derrotando a su ejército, capturándolo y aprovechando la oportunidad para apoderarse del oro de Lidia e introducir su propia moneda de oro persa. Así pues, Creso efectivamente destruyó un gran imperio, pero era el suyo.

Adelantándonos al presente. Al igual que Creso, que esperaba obtener las riquezas de otros países con sus monedas de oro, Trump esperaba que su agresividad comercial global le permitiera a Estados Unidos extorsionar la riqueza de otras naciones y fortalecer el papel del dólar como moneda de reserva frente a las medidas defensivas extranjeras para desdolarizar y crear planes alternativos para el comercio internacional y la tenencia de reservas extranjeras. Sin embargo, la postura agresiva de Trump ha socavado aún más la confianza en el dólar en el extranjero y está causando graves interrupciones en la cadena de suministro de la industria estadounidense, deteniendo la producción y provocando despidos en el país.

Los inversores esperaban una vuelta a la normalidad cuando el Promedio Industrial Dow Jones se disparó tras la suspensión de los aranceles por parte de Trump, solo para luego caer al quedar claro que seguía gravando a todos los países con un 10 % (y a China con un prohibitivo 145 %). Ahora se hace evidente que su radical disrupción del comercio es irreversible.

Los aranceles que Trump anunció el 3 de abril, seguidos de su declaración de que esta era simplemente su máxima exigencia, a ser negociada bilateralmente país por país para obtener concesiones económicas y políticas (sujetas a más cambios a discreción de Trump), han reemplazado la idea tradicional de un conjunto de normas consistentes y vinculantes para todos los países. Su exigencia de que Estados Unidos sea “el ganador” en cualquier transacción ha cambiado la forma en que el resto del mundo ve sus relaciones económicas con Estados Unidos. Ahora está surgiendo una lógica geopolítica completamente diferente para crear un nuevo orden económico internacional.

China ha respondido con sus propios aranceles y controles de exportación, mientras que su comercio con Estados Unidos está congelado, potencialmente paralizado. Parece improbable que China elimine sus controles de exportación sobre muchos productos esenciales para las cadenas de suministro estadounidenses. Otros países buscan alternativas a su dependencia comercial de Estados Unidos, y se está negociando un reordenamiento de la economía global, que incluye políticas defensivas de desdolarización. Trump ha dado un paso de gigante hacia la destrucción de lo que fue un gran imperio.

Gracias a Democracy Collaborative.

Imagen de Lux Enigma de Pixabay

Notas

- Los tres factores de producción habituales son el trabajo, el capital y la tierra. Pero estos factores se conciben mejor en términos de las clases de receptores de ingresos. Los capitalistas y los trabajadores desempeñan un papel productivo, pero los terratenientes reciben renta sin producir un servicio productivo, ya que la renta de la tierra es un ingreso no ganado que generan “mientras duermen”. ↩︎

- A diferencia del sistema británico de crédito comercial a corto plazo y un mercado bursátil orientado a obtener ganancias rápidas a expensas del resto de la economía, Alemania fue más allá que Estados Unidos al crear una simbiosis entre el gobierno, la industria pesada y la banca. Sus economistas denominaron a esta lógica la Teoría del Dinero del Estado. Ofrezco los detalles en Killing the Host (2015, capítulo 7). ↩︎

- La desindustrialización de Estados Unidos también se ha visto facilitada por la política estadounidense (iniciada bajo Jimmy Carter y acelerada bajo Bill Clinton) que promueve la deslocalización de la producción industrial a México, China, Vietnam y otros países con salarios más bajos. Las políticas antiinmigrantes de Trump, que se aprovechan del estadounidense nativo, reflejan el éxito de esta política deliberada de desindustrialización del país. Cabe destacar que sus políticas migratorias son opuestas a las del despegue industrial estadounidense, que fomentaron la inmigración como fuente de fuerza de trabajo: no solo fuerza de trabajo cualificada que huía de la opresiva sociedad europea, sino también fuerza de trabajo con bajos salarios para trabajar en la construcción (para hombres) y la industria textil (para mujeres). Pero hoy, al haberse trasladado directamente a los países de donde provenían los inmigrantes que realizaban trabajos industriales en Estados Unidos, la industria estadounidense no tiene necesidad de traerlos a Estados Unidos. ↩︎

- La Casa Blanca ha señalado que el nuevo arancel del 125% de Trump sobre China se suma a los aranceles del 20% de la IEEPA (Ley de Poderes Económicos de Emergencia Internacional) ya vigentes, lo que hace que el arancel sobre las importaciones chinas sea un impagablemente alto 145%. ↩︎

O mesmo artigo em português está aqui:

https://resistir.info/m_hudson/tarifas_14abr25.html